メルペイの提供サービス

メルペイとは、メルカリの決済事業を運営している子会社とそのサービスの名称で、主に3つのサービスを提供しています。

- 「決済」:店舗などでの決済に利用が可能で、バーチャルカード、iD、コードの3種類を提供しています。

- 「与信」:メルペイでの支払いを翌月払い/定額払い化できます。

- 「ふえるお財布」:メルペイ残高を利用して資産運用ができます。

これらの中で、メルペイは「与信サービス」を軸として収益化を成功させています。メルカリという国内最大規模のフリマアプリでの買い物に利用できるという強みがあります。

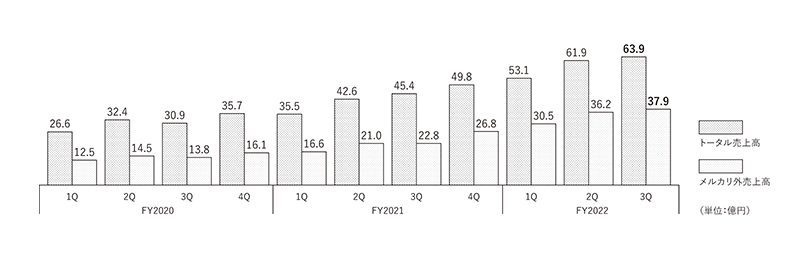

次に、メルペイの売上高の推移についても見ていきます。

22年度第3四半期(2022年1月-3月)の売上は、63.9億円となっています。

その内、メルカリ内での売上は26億円(41%)、メルカリ外での利用による売上は37.9億円(59%)です。

コストや営業利益は公開されていませんが、22年度第1四半期(2021年7月-9月)より3四半期連続での黒字を記録しており、22年度は通期で初めての黒字を見込んでいます。

メルペイのスマート払いとは?

PayPay、楽天Pay、LINEPayなど競争が激化するキャッシュレス業界の中で、メルペイの強みはどこにあるのでしょうか。

それは、「メルペイスマート払い」という高利益率のサービスが普及しているという点にあります。

メルペイスマート払いとは、簡単に言うと、「後払いサービス」のことです。メルカリ内で当月に利用した代金を、翌月払い・定額払いのいずれかに設定することができます。

最大30万円という枠の中で、審査によりユーザーの限度額が設定されます。翌月払いの手数料は、支払い方法次第ですが無料で利用することができます。支払いは口座引き落とし、チャージ支払い、コンビニ・ATM支払いから選択できます。

一方で、定額払いの手数料は「実質年率15%」と高く設定されており、これがメルペイの収益柱となっています。

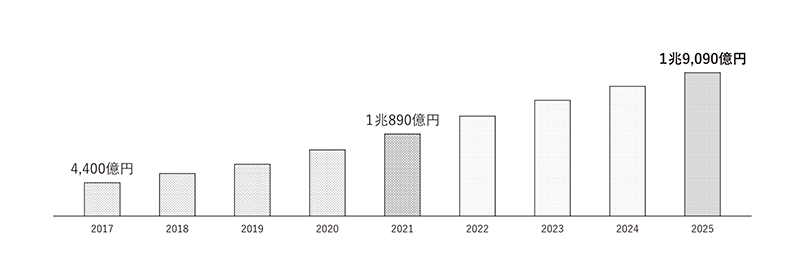

ここで、ECにおける後払い市場の規模を確認すると、2025年には1兆9,090億円まで成長すると見込まれています。

今後、メルペイはこの与信を活用する方向性を続け、メルカリ内だけでなく他でも利用できる仕組みを考えているかもしれません。

ちなみに、2022年2月にPayPayもこの動きに追随し、後払いサービスに参入しています。

現時点ではPayPayモールやYahoo!ショッピングやオークションを利用した与信等の記載は確認できませんが、検討している可能性は十分にありそうです。

では、メルペイはこの後払いサービスで、どの程度の売上を上げているのか決算資料から推定してみます。

22年度第2四半期(2021年10月-12月)の決算にて、債権残高が初公開され、350億円とのことでした。

単純に、債権残高の350億円のうち実質年率の15%が売上になるとすれば、350億円×15%で52.5億円となります。メルペイでは月単位での支払いとなるため、債権残高350億円が一定であり利用日翌日から利用当月末日までが30日だとすると、金利による売上は「350億円×15%×30日÷365日=4.3億円」となります。四半期では12.9億円です。

22年度第3四半期(2022年1月-3月)のメルペイの売上が63.9億円ということを踏まえると、売上の約20%が定額払いの手数料で占めていると推測できます。

スマート払いを支える「AI与信」

メルペイスマート払いの独自の優位性は、メルカリという日本最大規模のフリマアプリを持っていることで、「メルカリの利用実績をもとに与信審査をできる」という点です。

つまり、通常のカードローンなどの与信審査では取得できない、フリマアプリでどの程度売上があるかなどの利用実績も審査に活用することができます。メルカリ利用実績データをもとに「利用者支払い可能見込額」を算出しており、AIが利用実績を都度反映しているので、メルペイは最新の情報での審査を実現しています。

この技術は2021年8月27日に経済産業大臣より「認定包括信用購入あっせん業者」として国内初のAI与信の認定を取得していますメルペイでは、従来の審査では通りにくいとされる比較的年齢が若い方や収入が少ない方でも、メルカリでの良い利用実績があると、与信が受けやすくなります。

以前は信用情報機関の情報を用いて債務金額や延滞の有無などを確認するプロセスを敷いていましたが、AI与信の認定取得後はそれをせずに与信審査が可能となっています。

また、2021年8月にメルペイは「メルペイスマートマネー」を開始しています。これも同技術の与信に応じて、実質年率を3〜15%の間で決定し、与信のスコアが良ければ通常の消費者金融等よりも低い手数料でお金を借りることができるサービスとなっています。

AIを活用して限度額を判断する類似の事例としてみずほ銀行とソフトバンクの合弁会社「J.Score」やLINEのグループ会社LINE Credit社が運営する「LINEポケットマネー」なども話題になりました。

J.Scoreはアンケート回答からその人の将来性を判定しており、LINEポケットマネーはLINEの利用頻度やLINEアプリを利用した行動等から信用スコアを算出しています。

一方で、メルペイは約束の履行というユーザーの誠実さに加えて、売買履歴など支払い能力とより直結するスコアリングを活用しているといえます。さらにメルペイは、認定取得によって、J.ScoreやLINEポケットマネーでは必要な従来の年収などの属性情報が不要であり、メルカリの利用実績等を元にして利用者支払可能見込額を算定できるという点に独自性があり、大きな強みとなっています。

今回は、メルカリの決済事業であるメルペイの収益柱や独自の強みについて解説しました。

メルペイは「信用を創造して、なめらかな社会を創る」というミッションを掲げており、これまでは与信が受けにくかった人でも可能性が広がるという意味で、新たな価値を世の中に生み出しているといえます。今後も、メルカリという日本最大規模のフリマアプリをアセットとして活用し、どのように安全性と利便性を担保しながら、事業を成長させていくかに注目です。

今後も、決算資料を読み解くヒントを皆さんにお届けしていければと思います。

Profile

シバタ ナオキ 氏

元・楽天株式会社執行役員、東京大学工学系研究科助教、スタンフォード大学客員研究員。

東京大学工学系研究科博士課程修了(工学博士、技術経営学専攻)。

スタートアップを経営する傍ら「決算が読めるようになるノート」(https://irnote.com/)を連載中。