相続税とは、亡くなった人が亡くなったときに持っていた財産などに対してかかる税金です。

相続税の対象となる財産を紹介するとともに、相続税がかかるかどうかの基準となる基礎控除額や相続税の計算方法などをわかりやすく解説します。

目次

ささいなお悩みもお気軽に

お問合せください初回相談60分無料※一部例外がございます。 詳しくはこちら

オペレーターが弁護士との

ご相談日程を調整いたします。

- 24時間受付、通話無料

- 24時間受付、簡単入力

死亡により生命保険金を受け取ったときにかかる税金の種類

家族が亡くなったことにともない、契約していた生命保険契約によって保険金が支払われる場合があるでしょう。

死亡により受け取った生命保険は原則として税金の対象となりますが、その契約の形態によってどの税金の対象になるのかが異なっています。

死亡により支払われた保険金に対してかかる税金の種類は、次のとおりです。

保険料負担者が被相続人である場合

保険契約の保険料を支払っていたのが亡くなった人(「被相続人」といいます)本人であった場合の生命保険金は、相続税の対象になります。

この形態が、3つのうち最も一般的であるといえるでしょう。

たとえば、父が亡くなったことにより長男が受け取った生命保険金の保険料を、父が支払っていたような場合がこれに該当します。

ただし、一定の人が受け取った生命保険金については非課税の対象となるため、一定額までについては相続税も課税されません。

これについては、後ほど詳しく解説します。

保険料負担者が保険金受取人である場合

保険契約の保険料を支払っていたのが保険金受取人であった場合の生命保険金は、一時所得として所得税の対象となります。

たとえば、父が亡くなったことにより長男が受け取った生命保険金の保険料を、長男が支払っていたような場合です。

所得税は毎年1月1日から12月31日までの分を、原則として翌年2月16日から3月15日までに申告します。

ただし、受け取った死亡保険金の額から支払った保険料の額を控除し、さらに一時所得の特別控除額である50万円を差し引き、残った金額に2分の1を乗じた額のみが一時所得となるため、大きな税額が生じるケースはそれほど多くありません。

保険料負担者が被相続人でも保険金受取人でもない場合

保険契約の保険料を支払っていたのが、被相続人でも保険金受取人でもない第三者であった場合の生命保険金は、保険料負担者から保険金受取人への贈与として贈与税の対象となります。

たとえば、父が亡くなったことにより長男が受け取った生命保険金の保険料を、母が支払っていたような場合です。

贈与税は、毎年1月1日から12月31日までの分を、翌年2月1日から3月15日までに申告します。

相続税は生命保険金の全額にかかる?

死亡により支払われた生命保険金が相続税の対象となる場合であっても、その全額に相続税が課されるわけではありません。

ここでは、相続税の対象となる生命保険金について、計算の考え方を解説しましょう。

生命保険金は原則として相続税の対象になる

相続税は、主として相続財産に対してかかる税金です。

しかし、受取人が指定された生命保険金は、厳密にいえば相続財産ではありません。

そのため、保険金受取人は他の相続人の同意などを得る必要もなく保険金の請求をすることができます。

相続財産ではないはずの生命保険金になぜ相続税がかかるのかといえば、それは相続税法で特別に相続税の対象にする旨が定められているためです。

これにより、被相続人が保険料を負担していた生命保険金は、原則として相続税の対象となります。

生命保険金には相続税の非課税枠がある

生命保険金が相続税の対象となる場合であっても、その全額に対して相続税が課されるわけではありません。

その相続で支払われたすべての生命保険金の合計額から、次の式で計算をする非課税枠の金額を控除した額のみが相続税の対象となります。

- 生命保険金の非課税枠=500万円×法定相続人の数

生命保険金の非課税枠を計算に使う「法定相続人の数」をカウントする際には、次の点に注意しましょう。

養子の算入制限がある

養子は、実子と同様に相続の権利があり、法定相続分も実子と何の違いもありません。

しかし、生命保険金の非課税枠を計算する際に法定相続人の数に算入できる養子の数は、次のとおり制限されています。

- 実子がいない場合:2名まで

- 実子がいる場合:1人まで

これは、非課税枠を増やす目的で無限に養子を増やすような事態を防ぐために設けられている制限です。

なお、幼少期に実親が養育できないなどの事情で養子に入る「特別養子」には、この算入制限の適用はありません。

生命保険金を受け取らない相続人がいても変動しない

生命保険金の非課税枠の計算に用いるのは「法定相続人」の数です。

法定相続人とは、民法で定められた相続人のことをいいます。

そのため、その相続で一切生命保険金を受け取らなかった相続人も、非課税枠の計算上は人数としてカウントすることが可能です。

たとえば、法定相続人が妻、長男、長女の3名であり、実際にその相続で生命保険金を受け取ったのが妻のみであったとしても、非課税枠は1,500万円(=500万円×3名)になります。

その相続で財産を受け取らない相続人がいても変動しない

法定相続人は上でも記載をしたとおり、法律で決まった相続人です。

そのため、たとえその相続で一切財産を受け取らなかった相続人がいても変動しません。

たとえば、法定相続人が妻、長男、長女の3名であるにもかかわらずその相続で妻が全財産を相続したのだとしても、非課税枠は1,500万円(=500万円×3名)のままです。

遺言があっても変動しない

生命保険金の非課税枠は、遺言書があっても変動しません。

たとえば、遺言で姪に全財産を遺贈するとされていたとしても、法定相続人が妻、長男、長女の3名であることは変わらないため、生命保険金の非課税枠は1,500万円(=500万円×3名)となります。

相続放棄をした人がいても変動しない

生命保険金の非課税枠は、相続放棄をした人がいても変動しません。

これは、相続税法で明記されています。

たとえば、元々の相続人が妻、長男、長女の3名であったうち、長男と長女がともに相続放棄をした結果として兄弟姉妹や甥姪の計10名が相続人となった場合であっても、生命保険金の非課税枠は1,500万円(=500万円×3名)のままとなります。

生命保険金の非課税枠が使えるのは相続人だけ

非課税枠の対象となるのは、相続人が受け取った生命保険金のみです。

そのため、たとえば次の人が生命保険金を受け取った場合には非課税枠を使うことができず、受け取った生命保険金の全額が相続税の課税対象となります。

- 内縁の配偶者

- 養子縁組をしていない配偶者の連れ子

- 子がいる場合の姪や甥

- 相続放棄をした人

相続放棄をした人は非課税枠の計算上は法定相続人の1人としてカウントされます。

その一方で、相続放棄をした人が受け取った生命保険金を非課税枠の対象とすることはできないことには注意が必要です。

相続税における生命保険金の非課税枠の計算方法を事例で解説

ここでは3つの例を挙げて非課税枠の計算方法を紹介します。

ここでは3つの例を挙げて非課税枠の計算方法を紹介します。

下記の事例はすべて、法定相続人は妻と長男、長女の3名であるものとします。

そのため、生命保険金の非課税枠は次のとおりです。

- 生命保険金の非課税枠=500万円×3名=1,500万円

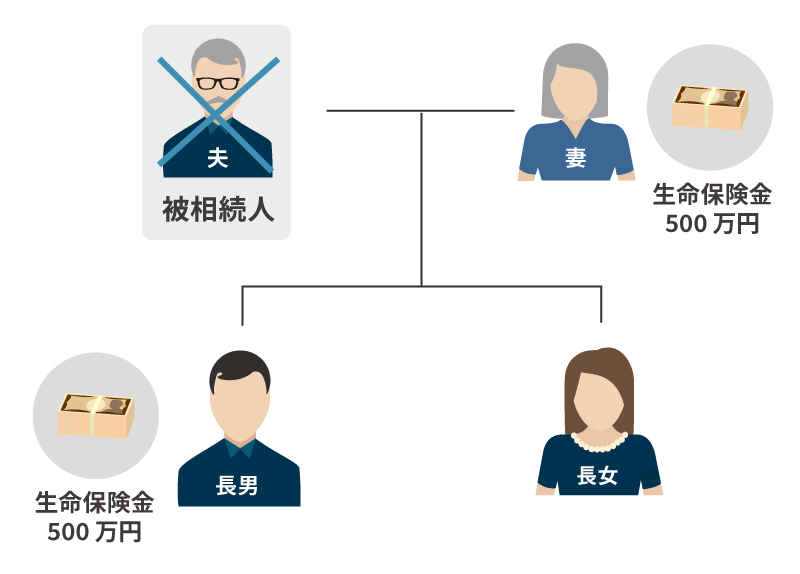

ケース1:妻と長男がそれぞれ500万円の生命保険金を受け取った場合

妻と長男のみがそれぞれ500万円の生命保険金を受け取り、長女は一切生命保険金を受け取らなかった場合の計算方法は、次のとおりです。

妻と長男のみがそれぞれ500万円の生命保険金を受け取り、長女は一切生命保険金を受け取らなかった場合の計算方法は、次のとおりです。

- 相続人が受け取った生命保険金の合計額=500万円(妻)+500万円(長男)=1,000万円

- 生命保険金の非課税枠=1,500万円

- 相続税の課税価格に算入される生命保険金の額=1,000万円≦1,500万円 ⇒ 0円

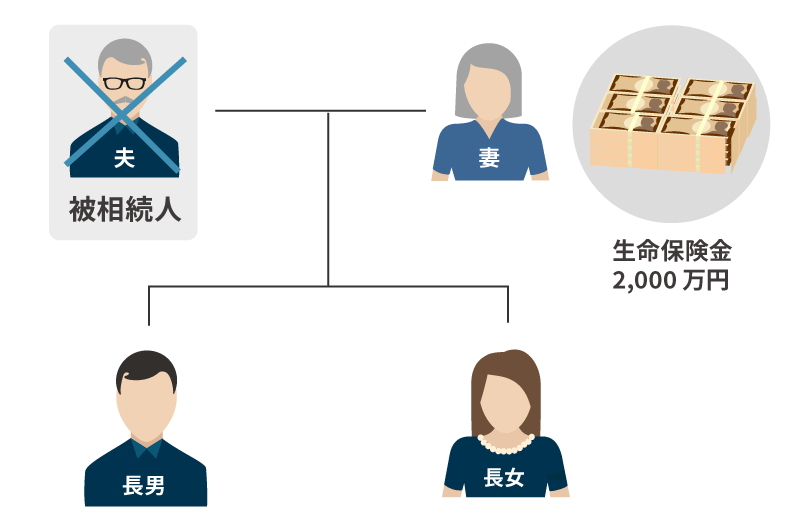

ケース2:妻のみが2,000万円の生命保険金を受け取った場合

妻のみが2,000万円の生命保険金を受け取り、長男と長女は一切生命保険金を受け取らなかった場合の計算方法は、次のとおりです。

妻のみが2,000万円の生命保険金を受け取り、長男と長女は一切生命保険金を受け取らなかった場合の計算方法は、次のとおりです。

- 相続人が受け取った生命保険金の合計額=2,000万円(妻)

- 生命保険金の非課税枠=1,500万円

- 相続税の課税価格に算入される生命保険金の額:2,000万円>1,500万円より、2,000万円-1,500万円=500万円

生命保険金の非課税額は、その相続全体で使用できるトータルの枠です。

妻が500万円、長男が500万円というように、各相続人に500万円の枠が割り振られているわけではありません。

この例のように、1人の相続人のみですべての非課税枠を使い切ることも可能です。

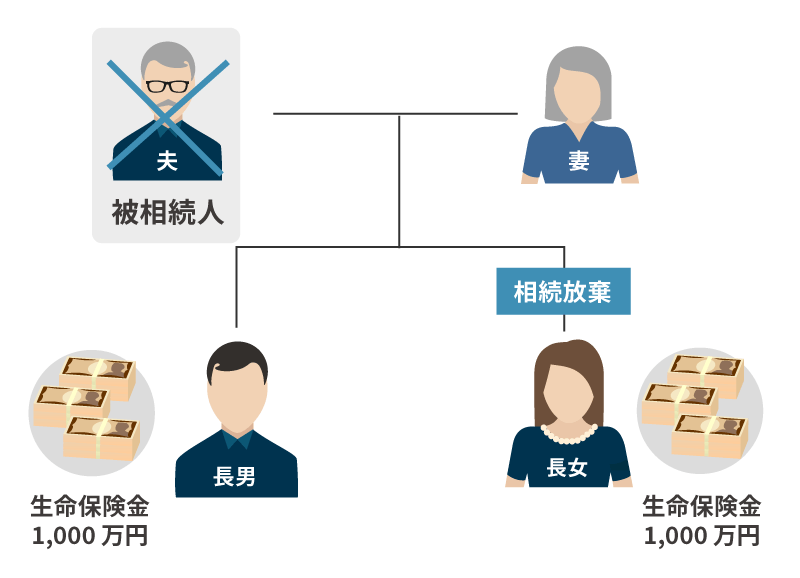

ケース3:長男と相続放棄をした長女がそれぞれ1,000万円の生命保険金を受け取った場合

長男と長女が各1,000万円の生命保険金を受け取り、妻は一切生命保険金を受け取らなかった場合の計算方法は、次のとおりです。 ただし、長女は相続放棄をしたものとします。

長男と長女が各1,000万円の生命保険金を受け取り、妻は一切生命保険金を受け取らなかった場合の計算方法は、次のとおりです。 ただし、長女は相続放棄をしたものとします。

- 相続人が受け取った生命保険金の合計額=1,000万円(長男)

- 生命保険金の非課税枠=1,500万円

- 相続税の課税価格に算入される生命保険金の額:1,000万円≦1,500万円 ⇒ 0円(相続人分)+1,000万円(相続人ではない長女の分)=1,000万円

非課税枠である1,500万円から相続人が取得した生命保険金の合計である1,000万円を控除しても、まだ枠が500万円分残っています。

しかし、相続放棄をした長女はもはや相続人ではないため、この残った枠さえも使うことができず、長女が受け取った生命保険金は全額が相続税の課税価格へと算入されます。

ささいなお悩みもお気軽に

お問合せください初回相談60分無料※一部例外がございます。 詳しくはこちら

オペレーターが弁護士との

ご相談日程を調整いたします。

- 24時間受付、通話無料

- 24時間受付、簡単入力

生命保険金が非課税枠を超えたら必ず相続税がかかる?

非課税枠を超える生命保険金を受け取ったからといって、ただちに相続税の納税額が発生するわけではありません。

ここでは、上の「ケース2」の例を使ってみていきましょう。

他の遺産と合算して相続税の基礎控除額を超えると相続税の対象になる

相続税は、たとえば「土地に〇%、預貯金に〇%、非課税枠を超えた生命保険金に〇%」などと、個別で計算されるわけではありません。

相続税は、相続財産全体に対してかかる税金であるためです。

具体的には、生命保険金が非課税枠を超えたからといって超えた額にいきなり税率を乗じるのではなく、まず土地や建物、預貯金など他の相続財産と合算して、「課税価格の合計額」が計算されます。

さらに、この「課税価格の合計額」から、次で解説する「相続税の基礎控除額」を控除し、その残額に対して相続税の計算が進んでいきます。

つまり、たとえ非課税枠を超える生命保険金があったとしても、その超えた額と預貯金など他の相続財産を合算した合計が相続税の基礎控除額以下なのであれば、相続税はかからないということです。

相続税の基礎控除額の計算方法

相続税がかかるかどうかの判断基準となる相続税の基礎控除額は、次の式で算定します。

- 相続税の基礎控除額=3,000万円+600万円×法定相続人の数

これを法定相続人の数ごとに当てはめて計算をすると、次のようになります。

| 法定相続人の数 | 相続税の基礎控除額 |

|---|---|

| 1人 | 3,600万円 |

| 2人 | 4,200万円 |

| 3人 | 4,800万円 |

| 4人 | 5,400万円 |

| 5人 | 6,000万円 |

| 6人 | 6,600万円 |

| 7人 | 7,200万円 |

| 8人 | 7,800万円 |

| 9人 | 8,400万円 |

| 10人 | 9,000万円 |

相続税の基礎控除額は相続税がかかるかどうかの分かれ目となる非常に重要な数字であるため、ご自身やご家族に関係のある数字だけでも参考として知っておくとよいでしょう。

生命保険の契約名義を受け取ったら相続税がかかる?

ここまでは、被相続人の死亡により生命保険金が支払われたケースをみてきました。

ここまでは、被相続人の死亡により生命保険金が支払われたケースをみてきました。

ここでは少し異なり、その相続で保険金が支払われなかった生命保険契約が残っていた場合の課税について解説します。

たとえば、現在存命中である母が将来死亡することにより、死亡保険金が支払われる生命保険契約の保険料を、今回亡くなった父が支払っていたような場合です。

父の死亡により、この保険契約の契約者の地位を長男が相続した場合で考えてみましょう。

生命保険契約は相続税の対象になる

まだ保険事故(例の場合では、母の死亡)が起きていない生命保険契約は相続財産であり、預貯金など他の財産と同様に相続税の課税対象となります。

なぜなら、この保険契約を相続した長男は、母が亡くなった際に生命保険金を取得することができる他、母の死亡を待たずに保険契約を解約して解約返戻金を受け取ることもできるためです。

生命保険契約は、元々の保険契約者である父の死亡時点の解約返戻金の額(その時点で保険契約を解約した場合に払い戻される金額)をベースに評価がされ、他の財産と合算されたうえで相続税が課税されます。

まとめ

被相続人が保険料を支払っていた生命保険金は、相続税の対象となります。

しかし、独自の非課税枠が設けられているため、一定額までは非課税で受け取ることが可能です。 こうしたことから、生命保険金は相続税対策としてもよく活用されています。

Authense法律事務所ではグループ内に税理士法人もあり、相続手続きを総合的にサポートしています。

相続が起きた後の手続きなど相続に関するトラブルでお困りの際は、お早めに当事務所までご相談ください。

Authense法律事務所が選ばれる理由

Authense法律事務所には、遺産相続について豊富な経験と実績を有する弁護士が数多く在籍しております。

これまでに蓄積した専門的知見を活用しながら、交渉のプロである弁護士が、ご相談者様の代理人として相手との交渉を進めます。

また、遺言書作成をはじめとする生前対策についても、ご自身の財産を遺すうえでどのような点に注意すればよいのか、様々な視点から検討したうえでアドバイスさせていただきます。

遺産に関する問題を弁護士にご依頼いただくことには、さまざまなメリットがあります。

相続に関する知識がないまま遺産分割の話し合いに臨むと、納得のできない結果を招いてしまう可能性がありますが、弁護士に依頼することで自身の権利を正当に主張できれば、公平な遺産分割に繋がります。

亡くなった被相続人の財産を調査したり、戸籍をたどって全ての相続人を調査するには大変な手間がかかりますが、煩雑な手続きを弁護士に任せることで、負担を大きく軽減できます。

また、自身の財産を誰にどのように遺したいかが決まっているのであれば、適切な内容の遺言書を作成しておくなどにより、将来の相続トラブルを予防できる可能性が高まります。

私たちは、複雑な遺産相続の問題をご相談者様にわかりやすくご説明し、ベストな解決を目指すパートナーとして供に歩んでまいります。

どうぞお気軽にご相談ください。

私たちは、ご家族様が築き上げた財産が少しでも保全できるように、お客様の財産保全パートナーを目指し貢献していきます。

チャンネル登録7万人超の公式YouTubeチャンネルでは、節税でキャッシュを最大限残したり、運用で効率よく増やしていく方法をお届けしています。ぜひこちらもご覧ください。

社長の資産防衛チャンネル【税理士&経営者】

<メディア関係者の方>取材等に関するお問合せはこちら

ささいなお悩みもお気軽に

お問合せください初回相談60分無料※一部例外がございます。 詳しくはこちら

オペレーターが弁護士との

ご相談日程を調整いたします。

- 24時間受付、通話無料

- 24時間受付、簡単入力