個人事業主の相続手続は、税金の申告手続や事業用財産の相続手続など、多くの手続が必要となります。スムーズな相続手続や事業の継承ができるよう、土地・有価証券・事業承継財産/青色申告などについて、相続分野に詳しい弁護士が、注意点を含め、丁寧に解説致します。

ささいなお悩みもお気軽に

お問合せください初回相談60分無料※一部例外がございます。 詳しくはこちら

オペレーターが弁護士との

ご相談日程を調整いたします。

- 24時間受付、通話無料

- 24時間受付、簡単入力

個人事業主における相続の注意点

個人事業主の方の相続は、他の方の相続と比べ、注意すべき点がいくつかあります。

例えば、個人で、板金業を営んでいたXさんがいたとします。

Xさんに相続が発生すると、お店にある商品や機械類全てが相続の対象となってしまい、遺言が無ければ、法定相続人らの共有となってしまいます。

そうすると、事業を継続したくても、共有となっているので、被相続人の財産を自由に使用、管理や処分をすることができず、上手く事業を継続することができなくなる可能性があります。

また、金融機関から融資を受けている場合は、融資金額の債務を負っている場合もあります。

相続手続がスムーズに進まないと、債務の返済が滞ってしまい、事業の継続に支障が出ることもあります。

さらに、個人事業主は、毎年、確定申告を行っているため、相続が発生すると税金に関する各種手続をする必要もあります。

以下、個人事業主の相続や税金の手続について、詳しく解説していきます。

弁護士に相談したほうがいいの?

複雑でややこしい相続問題だからこそ、

弁護士に任せたほうが

円満に進むケースも多いです。

税金(準確定申告や青色申告)の手続について

準確定申告について

生前の個人事業主は、毎年、1年間の収入や経費、所得や納税金額を計算し、翌年2月16日から3月15日頃までに確定申告に関する手続を行うこととなっています。

年の途中で個人事業主が亡くなった場合は、当該個人事業主の相続人(包括受遺者も含む。)が、被相続人の代わりに「準確定申告」という手続を行い、申告と納税をしなければなりません。

準確定申告は、原則として、亡くなった人の住所地を管轄する税務署に対し、相続の開始があったことを知った日の翌日から4か月以内に提出します。

その年の1月1日から亡くなる日までの収入、経費、所得や納税金額を計算し、納税も行います。

準確定申告の主な必要書類は、①所得税の準確定申告書、②確定申告書付表、③納付書、④委任状、⑤収入や控除証明書などの書類や⑥マイナンバー関連書類となります。

相続の開始があったことを知った日の翌日から4か月以内にこれらの書類を提出しなければならないので、相続人としては、時間の余裕もなく、非常に手間の掛かる手続となります。

また、準確定申告は、相続人が複数いる場合、原則として、相続人全員が連署で申告を行うことになります。

準確定申告と相続税申告は、別になりますので、準確定申告を行っていたとしても、相続財産が多く相続税申告の必要がある場合は、相続の開始があったことを知った日の翌日から10か月以内に相続税申告を行わなければなりません。

また、準確定申告は、個人事業主だけではなく、年金収入の多い人など、確定申告が必要な人が亡くなった場合にも行う必要があります。

被相続人の青色申告について

被相続人の事業を相続人が承継することとなった場合、被相続人の青色申告についても、そのまま相続人が引き継ぐことができるのでしょうか。

実は、被相続人が青色申告をしていた場合、相続人がそのまま青色申告を引き継ぐということにはなりません。

そのため、被相続人の事業を引き継ぐ相続人が納税地の所轄税務署長に対し、「開業届」や「青色申告承認申請書」を提出する必要があります。

「開業届」は、業務を承継した日から1か月以内に提出が必要です(既に別の事業などを営んでおり、開業届を提出している場合は、提出不要です。)。

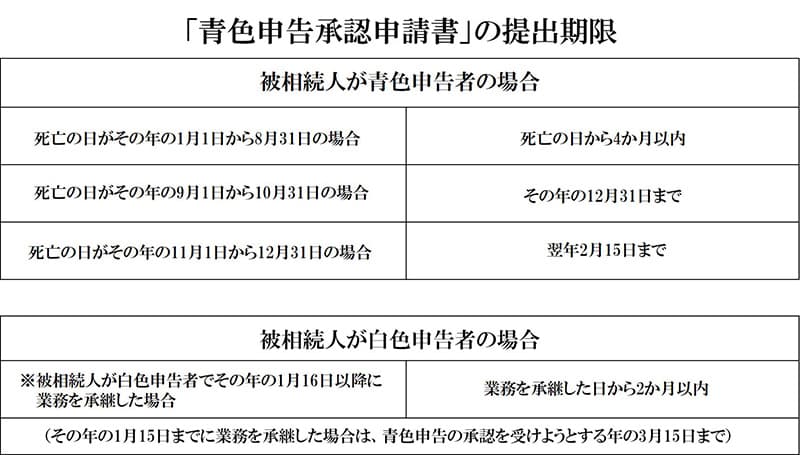

「青色申告承認申請書」の提出期限は、以下のとおりです。

- 被相続人が青色申告者で死亡の日がその年の1月1日から8月31日の場合

⇒死亡の日から4か月以内 - 被相続人が青色申告者で死亡の日がその年の9月1日から10月31日の場合

⇒その年の12月31日まで - 被相続人が青色申告者で死亡の日がその年の11月1日から12月31日の場合

⇒翌年2月15日まで

※被相続人が白色申告者でその年の1月16日以降に業務を承継した場合

⇒業務を承継した日から2か月以内

(その年の1月15日までに業務を承継した場合は、青色申告の承認を受けようとする年の3月15日まで)

※被相続人が青色申告者で、事業の廃止などにより、青色申告書による所得税の申告を取りやめる場合は、取りやめようとする年の翌年3月15日までに納税地の所轄税務署長に対し、「所得税の青色申告の取りやめ届出書」を提出する必要があります。

また、消費税の課税事業者の場合は、消費税に関する書類の提出も必要となります。

以上のとおり、個人事業主の事業を引き継いだ相続人は、準確定申告書、開業届、青色申告承認申請書や消費税に関する書類など、様々な書類を提出する必要があります。

また、各書類には、提出期限もあります。そのため、個人事業主の事業を引き継ぐ相続人は、相続発生後、速やかに税務署や税理士に相談されることを強くお勧めします。

土地・有価証券(株式)の相続手続について

個人事業主における土地や有価証券(株式)の相続手続については、通常の相続手続と同様、名義変更を行うことになります。

ただし、仮に、被相続人が所有する土地が事業に用いられている(工場の敷地など)ような場合は、事業を承継する相続人が当該土地を取得することが非常に望ましいので、遺産の分け方には注意する必要があります。

もし、事業を承継しない相続人が事業に用いられている土地を相続してしまうと、その土地上の建物(借地権がある場合は除く。)の所有者に対し、建物収去土地明渡請求を行い、建物を収去した更地の状態での返還を求め、事業に全く関係のない第三者に対してその土地を売却する可能性もあります。

そうすると、せっかく相続人が事業を承継したにもかかわらず、事業に用いてきた土地を利用することができず、事業を継続できなくなるという、被相続人が最も望まない結果が生じてしまうこととなります。

有価証券(株式)については、上場会社の株式を相続した場合は、相続人名義の証券口座を用意してから名義変更の手続をとることになります。

非上場会社の株式を相続した場合は、その株式の発行会社に対し、直接、申出をし、名義変更をしてもらうことになります。

非上場会社の株式については、評価額がポイントとなります。計算が必要となりますので、税理士や会計士に相談してみるといいでしょう。

ささいなお悩みもお気軽に

お問合せください初回相談60分無料※一部例外がございます。 詳しくはこちら

オペレーターが弁護士との

ご相談日程を調整いたします。

- 24時間受付、通話無料

- 24時間受付、簡単入力

事業用財産の相続手続について

個人事業主の事業用財産には、棚卸資産、工具と機械類、屋号名義の預金や売掛金などが含まれます。これらの全てについて、事業を承継する相続人が取得することが望ましい財産となります。

というのも、棚卸資産や機械類などが他の相続人に取得されると、商品を売却されたり、作業をしたりすることができなくなり、事業継続に支障をきたすことになるからです。

また、個人事業主の相続については、買掛金、借入金や各種税金などの債務(マイナスの財産)の存在についても、注意が必要です。

金融機関からの借入金などの債務については、債権者(金融機関)との関係では、相続発生時に法定相続分どおりに分割され、相続発生後はそれぞれが債権者(金融機関)に対して返済義務を負うこととなります。

しかしながら、相続人間では、債務の負担割合を決めることが可能です。相続人間で債務を負担しないと合意した相続人が債権者に返済した場合は、相続人間で債務を負担すると合意した相続人に対してその返済分を求償することとなります。

もし、相続人の中で、借入金などの債務を絶対に相続したくないという人がいれば、①相続放棄をするか、②債権者との間で免責的債務引受の合意をすることが必要となります。

②の免責的債務引受(民法第472条1項)とは、債務の引受人(相続人の内部で債務を負担するとなった人)が、債務者(相続人の内部で債務を負担しないとなった人)が債権者(被相続人の債務の債権者)に対して負担する債務と同一の内容の債務を負担して、債務を引き受けることをいいます。

こうすると、債務者は、自己の債務を免れることができます。

免責的債務引受は、債権者と引受人となる者が契約をし、債権者が債務者に対してその契約をした旨を通知するか、債務者と引受人となる者が契約をし、債権者が引受人となる者に対して承諾をすることですることができます。

免責的債務引受の手続をとりたい場合は、債権者である金融機関などとの交渉も必要とするため、弁護士などの専門家にアドバイスをもらうと良いでしょう。

以上のとおり、個人事業主における相続手続については、事業の継続に必要な財産も多いので、相続財産の調査や分け方を決めることについては慎重に進めなければなりません。

また、マイナスの財産の存在にも注意しなければなりませんので、財産の調査自体から専門家に対して依頼することも検討すると良いでしょう。

弁護士に相談したほうがいいの?

複雑でややこしい相続問題だからこそ、

弁護士に任せたほうが

円満に進むケースも多いです。

まとめ

個人事業主の相続は、税金の申告手続や事業用財産の相続手続など、非常に多くの手続が必要となります。

さらに、事業を承継する相続人は、事業を継続しながらそれらの手続を進めることとなり、負担がとても大きくなります。

そのため、スムーズな相続手続や事業の承継ができるよう、相続や事業承継の知識が豊富な専門家に対して相談をすることをお勧めします。

また、個人事業主の事業承継についても、会社代表者の事業承継と同様、遺言などによって生前の対策を行うことがとても重要になります。

相続人のうちの1人にスムーズに事業を承継させたい場合は、事業を承継する相続人に対し、事業に必要な財産を遺言で取得させたり、生前に贈与したりと、具体的状況に応じて対策をとっておくと良いでしょう。

こちらについても、相続のみならず、事業承継の知識が豊富な専門家に対してぜひ相談してみて下さい。

Authense法律事務所が選ばれる理由

Authense法律事務所には、遺産相続について豊富な経験と実績を有する弁護士が数多く在籍しております。

これまでに蓄積した専門的知見を活用しながら、交渉のプロである弁護士が、ご相談者様の代理人として相手との交渉を進めます。

また、遺言書作成をはじめとする生前対策についても、ご自身の財産を遺すうえでどのような点に注意すればよいのか、様々な視点から検討したうえでアドバイスさせていただきます。

遺産に関する問題を弁護士にご依頼いただくことには、さまざまなメリットがあります。

相続に関する知識がないまま遺産分割の話し合いに臨むと、納得のできない結果を招いてしまう可能性がありますが、弁護士に依頼することで自身の権利を正当に主張できれば、公平な遺産分割に繋がります。

亡くなった被相続人の財産を調査したり、戸籍をたどって全ての相続人を調査するには大変な手間がかかりますが、煩雑な手続きを弁護士に任せることで、負担を大きく軽減できます。

また、自身の財産を誰にどのように遺したいかが決まっているのであれば、適切な内容の遺言書を作成しておくなどにより、将来の相続トラブルを予防できる可能性が高まります。

私たちは、複雑な遺産相続の問題をご相談者様にわかりやすくご説明し、ベストな解決を目指すパートナーとして供に歩んでまいります。

どうぞお気軽にご相談ください。

<メディア関係者の方>取材等に関するお問合せはこちら

ささいなお悩みもお気軽に

お問合せください初回相談60分無料※一部例外がございます。 詳しくはこちら

オペレーターが弁護士との

ご相談日程を調整いたします。

- 24時間受付、通話無料

- 24時間受付、簡単入力